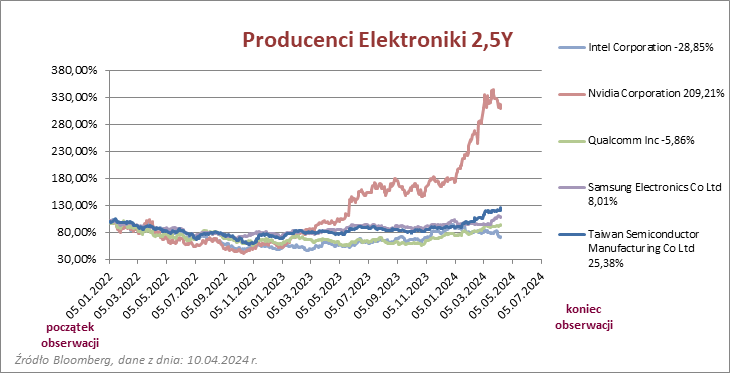

Producenci Elektroniki 2,5Y

Produkt strukturyzowany w formie Bankowych Papierów Wartościowych

niska kwota inwestycji

transparentna

możliwość inwestycji w koszyk spółek

100% gwarancji kapitału

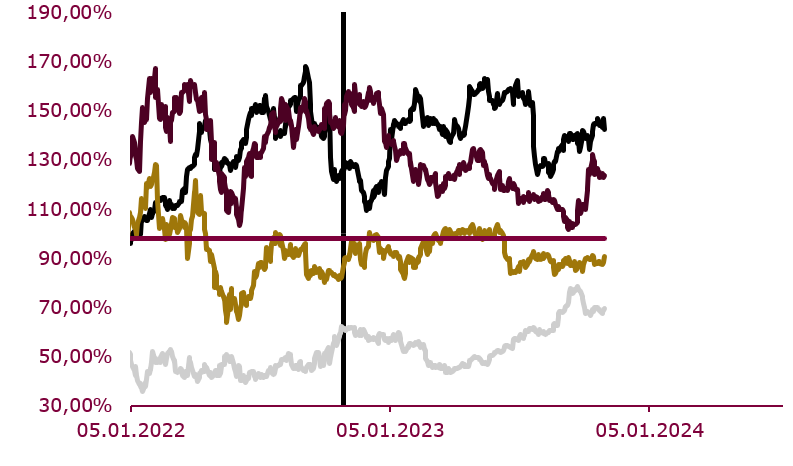

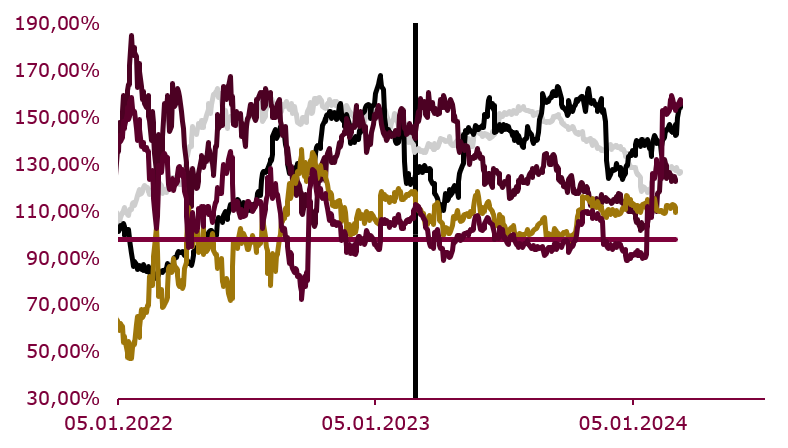

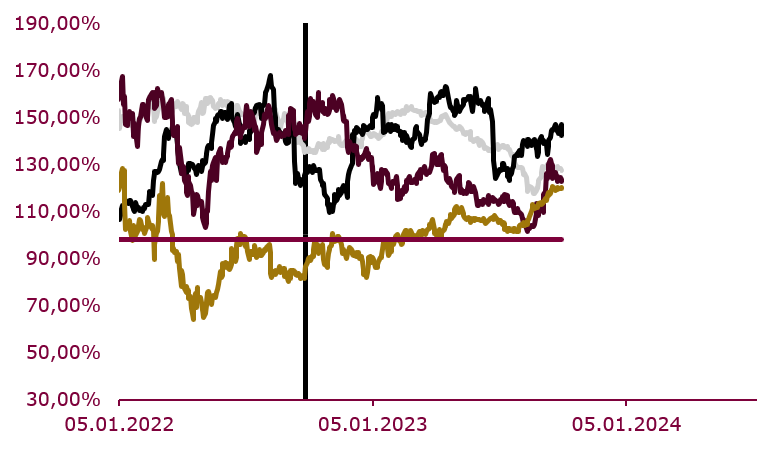

Notowania indeksu

Wykres prezentuje zmianę wartości indeksu/aktywa bazowego/koszyka od Dnia Ustalenia Początkowego Poziomu Indeksu do Dnia Ustalenia Odsetek. Wartość indeksu/aktywa bazowego/koszyka ma pośredni wpływ na wycenę Certyfikatu Depozytowego w dniu wyceny nie będącym Dniem Ustalenia Odsetek.

Opis inwestycji

Inwestycja w trzydziestomiesięczne Bankowe Papiery Wartościowe emitowane przez Alior Bank SA, oferująca 100% ochronę kapitału w Dniu Wykupu. Inwestor w Dniu Wykupu otrzymuje należność główną w wysokości 100 PLN za jeden certyfikat oraz ma szansę otrzymać sumę dwóch Kuponów z przedziału 3,80% – 4,20% każdy. Każdy Kupon naliczany jest pod warunkiem, że w Dacie Obserwacji cena wszystkich spółek z koszyka (INTEL CORPORATION, NVIDIA CORPORATION, QUALCOMM INC, SAMSUNG ELECTRONICS CO LTD, TAIWAN SEMICONDUCTOR MANUFACTURING CO LTD), ogłoszona na zamknięciu notowań będzie powyżej Poziomu Początkowego. Szczegółowy opis inwestycji znajduje się w Specyfikacji Parametrów Ekonomicznych Subskrypcji Certyfikatów Depozytowych serii PPROEL240710.

Cechy produktu

| Szczegóły produktu | |||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Okres subskrypcji | 3 - 31.12.2021 r. Okres subskrypcji został skrócony z uwagi na wyczerpanie puli na zapisy. |

||||||||||||||||||||

| Wartość Nominalna jednego Certyfikatu Depozytowego | 100 PLN | ||||||||||||||||||||

| Minimalna wartość początkowa inwestycji | 3 000 PLN (30 szt. Certyfikatów Depozytowych) | ||||||||||||||||||||

| Opłata początkowa | do 0,50% | ||||||||||||||||||||

| Dzień Emisji | 5.01.2022 r. | ||||||||||||||||||||

| Dzień Odkupu | 10.07.2024 r. | ||||||||||||||||||||

| Dzień ustalenia początkowego poziomu indeksu | 5.01.2022 r. | ||||||||||||||||||||

| Dzień płatności odsetek | 10.07.2024 r. | ||||||||||||||||||||

| Wykup na rynku wtórnym | Alior Bank SA gwarantuje, że wartość certyfikatu depozytowego nie będzie niższa niż 90 za 100. | ||||||||||||||||||||

| INDEX |

|

||||||||||||||||||||

| Skrócony opis inwestycji | Inwestycja w trzydziestomiesięczne Bankowe Papiery Wartościowe emitowane przez Alior Bank SA, oferująca 100% ochronę kapitału w Dniu Wykupu. Inwestor w Dniu Wykupu otrzymuje należność główną w wysokości 100 PLN za jeden Bankowy Papier Wartościowy oraz ma szansę otrzymać sumę dwóch Kuponów z przedziału 3,80% – 4,20% każdy. Kupony naliczane są pod warunkiem, że w Dacie Obserwacji cena wszystkich spółek wchodzących w skład Instrumentu Bazowego ogłoszona na zamknięciu notowań będzie powyżej poziomu z Dnia Ustalenia Poziomu Początkowego. | ||||||||||||||||||||

| Stopa procentowa | W Dniu Płatności Odsetek Stopa Procentowa wynosi: Kupon(i) - Jeżeli dla każdego Indeksu(i) kurs zamknięcia w Dniu Obserwacji(t) będzie powyżej Bariery(i) to Kupon, w przeciwnym razie 0.

|

||||||||||||||||||||

Dodatkowe informacje

Scenariusze

Scenariusze zostały zaprezentowane jedynie w celach ułatwienia zrozumienia charakterystyki umowy i nie mogą stanowić wyznacznika kształtowania się wartości koszyka w przyszłości.

Klient kupuje 100 szt. Certyfikatów Depozytowych o łącznej wartości początkowej 10 000 PLN. Kupon został ustalony w Dniu Emisji na poziomie 4,00%.

W scenariuszu pesymistycznym w pierwszym Dniu Obserwacji (05/07/2023 r.) jak i drugim Dniu Obserwacji (05/07/2024 r.) nie wszystkie spółki znajdowały się powyżej Bariery, co skutkuje brakiem naliczenia Kuponu. Łącznie Inwestor w dniu wykupu otrzyma zwrot zainwestowanego kapitału. Łącznie wypłata wyniesie 10 000 PLN przed opodatkowaniem podatkiem od zysków kapitałowych.

W scenariuszu optymistycznym w pierwszym Dniu Obserwacji (05/07/2023 r.), jak i drugim Dniu Obserwacji (05/07/2024 r.) wszystkie spółki znajdowały się powyżej Bariery, co skutkuje naliczeniem podwójnego Kuponu i wypłatą w Dniu Płatności Odsetek (10/07/2024.) Łącznie Inwestor w dniu wykupu otrzyma zwrot zainwestowanego kapitału, oraz Kupon 8,00%% (4,00%*2), czyli ok. 3,20% p.a. Łącznie wypłata wyniesie 10 800 PLN przed opodatkowaniem podatkiem od zysków kapitałowych.

W scenariuszu optymistycznym w pierwszym Dniu Obserwacji (05/07/2023 r.), jak i drugim Dniu Obserwacji (05/07/2024 r.) wszystkie spółki znajdowały się powyżej Bariery, co skutkuje naliczeniem podwójnego Kuponu i wypłatą w Dniu Płatności Odsetek (10/07/2024.) Łącznie Inwestor w dniu wykupu otrzyma zwrot zainwestowanego kapitału, oraz Kupon 8,00%% (4,00%*2), czyli ok. 3,20% p.a. Łącznie wypłata wyniesie 10 800 PLN przed opodatkowaniem podatkiem od zysków kapitałowych.

W scenariuszu umiarkowanie optymistycznym w pierwszym Dniu Obserwacji (05/07/2023 r.) nie wszystkie spółki znajdowały się powyżej bariery, co skutkuje brakiem naliczenia Kuponu, w drugim Dniu Obserwacji (05/07/2024 r.) wszystkie spółki znajdowały się powyżej Bariery, co skutkuje naliczeniem Kuponu. Kupon 3,00% zostanie wypłacony w Dniu Płatności Odsetek (10/07/2024r.). Łącznie Inwestor w dniu wykupu otrzyma zwrot zainwestowanego kapitału, oraz Kupon w wysokości 4,00% (4,00%*1), czyli ok. 1,60% p.a. Łącznie wypłata wyniesie 10 400 PLN przed opodatkowaniem podatkiem od zysków kapitałowych.

Oczekiwania inwestycyjne

• Poszukuję dywersyfikacji portfela inwestycyjnego.

• Akceptuję 30 miesięczny horyzont inwestycyjny.

• Wiem i akceptuję, że z inwestycji mogę wycofać się raz w miesiącu.

• Jestem świadomy/świadoma, że wycofując się z inwestycji przed terminem, cena jaką otrzymam będzie uzależniona od aktualnej sytuacji na rynku. Dlatego akceptuję ryzyko, że w przypadku wycofania się przed terminem, mogę otrzymać mniejszą kwotę niż wpłaciłem/wpłaciłam.

Profil inwestycyjny

Ryzyka związane z inwestycją

- Ryzyko nie osiągnięcia zysku z inwestycji – końcowe oprocentowanie Certyfikatów Depozytowych nie jest z góry ustalone. Należy wziąć pod uwagę fakt, że zysk z inwestycji może być niższy niż oczekiwany lub nie wystąpić wcale.

- Ryzyko osiągnięcia stopy zwrotu niższej niż ewentualny wzrost wartości Indeksu – z uwagi na przyjętą formułę (Stopa Procentowa), stopa zwrotu z Certyfikatów Depozytowych może nie odzwierciedlać proporcjonalnie zachowania Indeksu.

- Ryzyko utraty części zainwestowanego kapitału – Emitent Certyfikatów Depozytowych zapewnia 100% ochronę kapitału tylko w Dniu Wykupu Certyfikatu. Ochrona kapitału dotyczy tylko wartości początkowej inwestycji (nie obejmuje zapłaconej opłaty początkowej). W przypadku wycofania środków przed końcem okresu inwestycji istnieje ryzyko utraty części zainwestowanych środków.

- Ryzyko kredytowe Emitenta – całość zobowiązania płatniczego z tytułu Certyfikatów Depozytowych w okresie do Dnia Wykupu (włącznie) ciąży na Alior Bank Spółka Akcyjna, dlatego Klient powinien przed podjęciem decyzji o rozpoczęciu inwestycji ocenić wiarygodność kredytową Emitenta. Klient podejmując decyzję o inwestycji powinien wziąć pod uwagę możliwość utraty całości zainwestowanego kapitału w przypadku niewypłacalności Emitenta. Zgodnie ze znowelizowaną ustawą o Bankowym Funduszu Gwarancyjnym, Bankowe Papiery Wartościowe wyemitowane po 2 lipca 2014 r. nie są objęte gwarancjami BFG (art. 17 ust. 1 pkt 4).

- Ryzyko Zakłócenia Rynku – jeżeli w okresie trwania inwestycji nastąpi przynajmniej jedno ze zdarzeń Zakłócenia Rynku, opisanych szczegółowo w punkcie 3.7 (a) Ogólnych Warunków Emisji (Nieogłoszenie Indeksu, Brak Sesji, Zawieszenie Rynku, Zakłócenie Działalności Giełdy, Wcześniejsze Zamknięcie Giełdy), Emitent może podjąć Czynności Zastępcze wymienione w punkcie 3.7 (b) Ogólnych Warunków Emisji. W takiej sytuacji Emitent zobowiązuje się poinformować o podjętych działaniach na stronie internetowej www.aliorbank.pl.

- Ryzyko Zakłócenia Indeksu – jeżeli w okresie trwania inwestycji nastąpi przynajmniej jedno ze zdarzeń Zakłócenia Indeksu, opisanych szczegółowo w punkcie 3.8 (a) Ogólnych Warunków Emisji (Likwidacja Indeksu, Zmiana Indeksu), Emitent może podjąć Czynności Alternatywne wymienione w punkcie 3.8 (b) Ogólnych Warunków Emisji. W takiej sytuacji Emitent zobowiązuje się poinformować o podjętych na swojej stronie internetowej www.aliorbank.pl.

Dokumenty

Materiały marketingowe oraz Instrukcje

Jak złożyć zapis?

| Posiadasz rachunek depozytowy | Nie posiadasz rachunku depozytowego | ||

Zapis może zostać złożony również w Oddziale Alior Banku.

Lista Oddziałów